サラリーマン初心者トレーダーの「のりすけ」です。

楽天証券で株式投資を行っていますが、最近の歴史的な株価大暴落によってかなりの含み損を抱えており、すぐに損切りもできずに塩漬けしながら、売却のタイミングを待っているような状態となっています。

そこで、やむなく保有している銘柄を有効に活用できないかと考えていたところに、「貸株サービス」というサービスがあることを知ったので、早速、申し込みを行ってみました。

貸株サービスとは

「貸株サービス」とは、自分が保有している株を証券会社に貸し出し、その対価として、貸し出した株の金額に応じた金利が受け取れるサービスです。

証券会社に株をレンタルして、レンタル料をもらうというサービスですね。

証券会社は、個人投資家などから借りた株を貸株市場を通じてヘッジファンドなどの機関投資家に貸し出し、対価として貸株料を受け取ることで収益を得ます。この収益から、株を貸し出した個人投資家などに貸株サービスの金利を払うという仕組みになっています。

なぜ、証券会社は金利を払ってまで個人投資家などから株を借りる必要があるかというと、何らかの理由である銘柄の需給が高くなった場合、その株を借りたいという投資家が多くなり、証券会社が保有している株だけでは不足するという状況が発生します。

そのような状態になると、証券会社としては、多少の金利を支払ってでも株を用意する必要性が生じるため、その時点で株を貸し出しても良いという顧客から株を借りて、その株を借りたいという顧客に対して貸し出すことになります。

貸株サービスのメリット

金利収入を得ることができる

貸株サービスを利用するメリットは、何と言っても保有している株を貸し出すことで、貸株金利として収入を得ることができるという点になります。というか、それ以外のメリットはあまりないような気がします。

貸株サービスの金利は、銘柄毎に異なっていて、低い銘柄で0.1%、高い銘柄では12%といったものもあります。

貸株サービスで得られる金利は、最低金利でもネット銀行の定期預金や楽天銀行のマネーブリッジ適用金利と同レベルの金利となっていますし、金利10%程度の銘柄を保有しているのであれば、かなりの高利回りですね。

一見すると、金利が高い銘柄がお得だと思ってしまいますが、金利が高いには理由があります。

投資家が信用取引の空売りを行う場合、実際に所有していない銘柄を先に売ることになるため、証券会社に対して貸株料を払ってその銘柄を借りることになります。

空売りしたいという投資家が増えると、証券会社が保有している貸株用の株が不足するため、需給の関係から金利が上昇するという構図になります。

つまり、今後の値下がりを見越して空売りを行う投資家が多いということになるため、金利が高い銘柄=値下がりが予想されている銘柄ということになります。

単に貸株金利が高いという理由だけでその銘柄を購入する場合、価格下落のリスクを抱えることになりますので、金利以上の損失を抱える可能性が高く、お勧めできません。

貸株金利が高い=空売りしたい株数が多い=株価下落のリスクが高い

ただ、現在の私のように、損切りできずに多額の含み損を抱えて塩漬けとなっている銘柄がある場合は、せめてもの活用方法として、貸株を行って金利収入を得ることで、わずかでも含み損の解消に貢献してもらうことができる点がメリットだと思います。

貸株中の銘柄を売却できる

貸株サービスの利用を検討した際、一番知りたかったのは、貸株中の銘柄を自由に売却することが出来るのかという点でした。金利を貰えるのは良いけど、塩漬けとなってしまい、売りチャンスを逃してしまっては元も子もありませんよね。

結論としては、株を貸し出していても、株を売りたいと思ったときにはいつでも売却することができます。

貸株サービス申し込み前と同じく、普通に保有銘柄一覧に表示されますし、売り注文も同じようにできますので、貸株を行っていることすら忘れてしまいそうなくらいです。

メリットという表現が適切かは分かりませんが、貸株中でも自由に売却できるのであれば、塩漬けのまま利益を生まない保有株から、僅かでも収入が得られるというのは魅力的ですね。

配当金や株主優待も得られる

貸株を行う時に、よく言われるデメリットとして、「貸し出し中は配当や優待がもらえない」というのがあると思うのですが、楽天証券では、貸株をするときに「金利優先」と「株主優待優先」と「株主優待・予想有配優先」が選べるようになっています。

「株主優待・予想有配優先」にしておけば、株主優待や配当金の権利確定日に、自動的に口座に株式が一時返却されて、株主優待や配当金の権利が取得できます。

金利収入を得つつ、株主優待や配当金を受け取ることができるという良いとこ取りのサービスになります。

貸株サービスのデメリット

長期保有による株主優待を受けられないリスク

貸株サービスのメリットとして、貸株中の銘柄でも株主優待や配当金を獲得する方法があることをご紹介しましたが、継続保有年数に応じた株主優待の上乗せ措置の対象外となってしまうというデメリットがあります。

株主優待制度を設けている企業の中には、複数年にわたって株を所有していると長期保有株主に対して、株主優待の内容をさらに優遇している企業があります。

貸株中の株は、権利確定日には所有者に一時返却されるのですが、その後、再び証券会社名義に変更されるため、次の権利確定日に再返却されても、同一の株主と認識されなくなってしまいます。

このデメリットについては、長期保有の優待がある銘柄を貸出対象から外すという方法で回避することができますので、保有している銘柄の優待内容を確認して個別対応すれば、貸株サービスを利用するメリットはあると思います。

配当金相当額は雑所得となることによるデメリット

貸株サービスで証券会社に株を貸し出している場合、名義が証券会社となっている関係上、配当金は証券会社に対して支払われることになります。

その場合でも配当金を受け取ることはできるのですが、実際に株を貸し出している投資家が受け取るのは、「配当金」ではなく、証券会社から支払われる源泉徴収後の配当金に相当する額である「配当金相当額」になります。

このように証券会社から配当金を「配当金相当額」で受け取った場合、所得税が二重に課税されるデメリットがあります。

どういうことかというと、「配当金」は源泉分離課税という税金を差し引いた額が配当されるという仕組みになっているのですが、「配当金相当額」は「雑所得」として総合課税の対象となります。

総合課税となると、給与所得などとに合算した所得総額に対して、所得額に応じた税率での課税となります。

サラリーマンで給与所得が源泉徴収されている場合、「配当金相当額」は源泉徴収されていないため、金額によっては確定申告を行う必要があるのですが、この場合、すでに配当金の配当段階で源泉徴収された税金と雑所得分の税金が二重に課税されることになるのです。

また、配当金には「配当金控除」という制度が利用できますが、「配当金相当額」には配当金控除がないため、税金の軽減措置を受けることができないというデメリットもあります。

このデメリットについても、貸株サービスで配当金を受け取れる設定にしておけば、自動的に権利確定日に貸株が返却されるため、「配当金」として受け取ることができますので、解消することができます。

証券会社が破綻した場合のリスク

証券会社が破綻した場合、証券会社に貸し出している貸株が戻ってこないというリスクがあると言われています。

株の貸し出しにより、株の名義が個人投資家から証券会社に変更されるため、証券会社が破綻した際に1,000万円まで保護してくれる保護基金による保護対象から外れてしまうからです。

大手の証券会社を利用していれば、それほど考慮すべきリスクではないかもしれませんが、現在のような大幅下落が続いたり、大不況に陥ったりすると、かつて、山一証券が破綻したように証券会社が破綻するということもないとはいえません。

貸株サービスの申し込み方法

貸株サービスのメリット・デメリットを理解したところで、楽天証券で貸株サービスを利用する際の手続きをご紹介します。

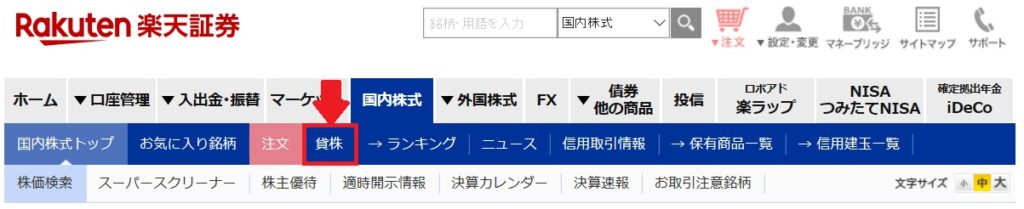

楽天証券のホームページの上部にあるメニューバーの「国内株式」から「貸株」をクリックします。

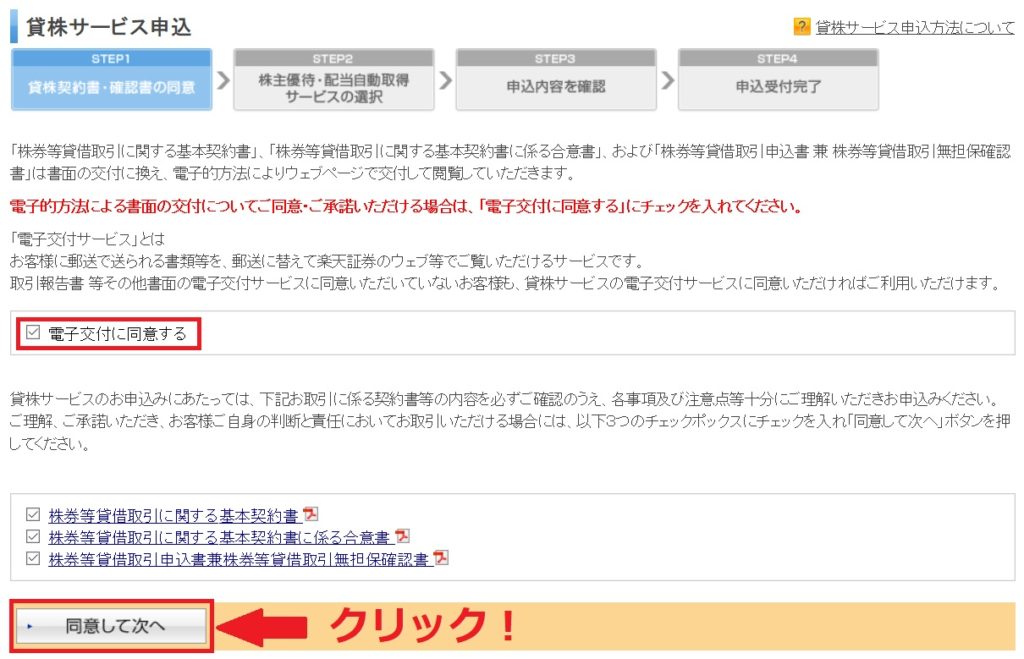

貸株サービスの申し込み画面となりますので、契約書などを確認して、「電子交付に同意する」をチェックし、「同意して次へ」をクリックします。

株主優待・配当金自動取得サービスの選択画面となります。先ほど、メリット・デメリットとして説明したように、この設定により、株主優待や配当金の受取方法が変わりますので、何を優先したいかによって好きなコースを選びましょう。

「金利優先」は、貸株による金利を優先するため、権利確定日になっても貸株中の株の自動返却は行われませんが、代わりに権利確定日の金利が5倍となります。

「株主優待優先」は、株主優待を取得できるように、権利確定日に貸株中の株の自動返却が行われます。ただ、株主優待が設定されている銘柄のみが返却対象となりますので、優待がない銘柄は返却されないため、「配当金」ではなく「配当金相当額」での受取となります。

「株主優待・予想有配優先」は、株主優待と配当金の両方を取得できるように、権利確定日に貸株中の株の自動返却が行われ、株主としての権利を取得できます。このコースを設定することで、貸株サービスのデメリットを減らすことができます。

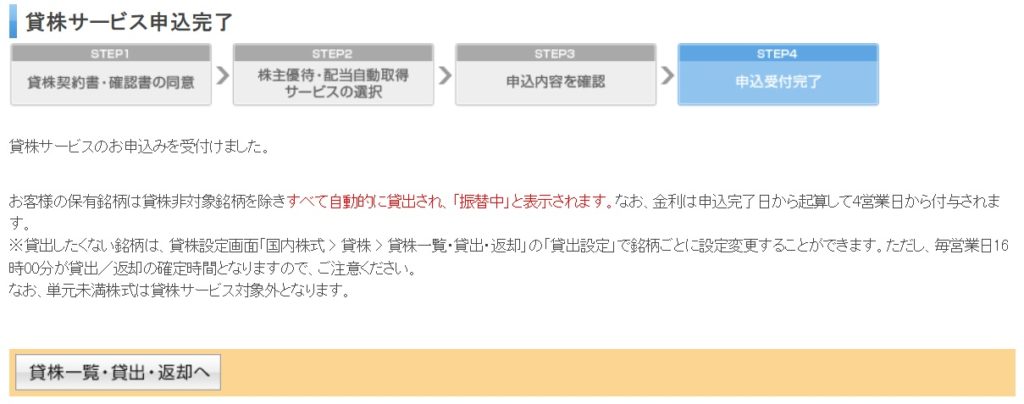

株主優待・配当自動取得サービスの選択が終了したら、申込内容の確認画面となりますので、内容を確認し、「申込」ボタンをクリックしましょう。これで貸株サービスの申し込みは完了です。

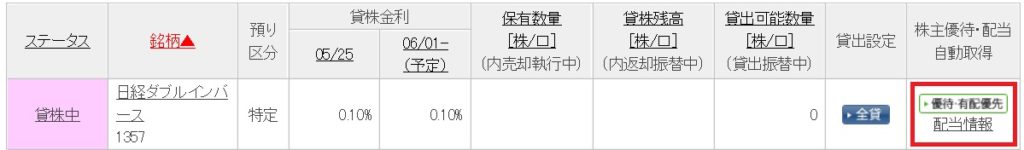

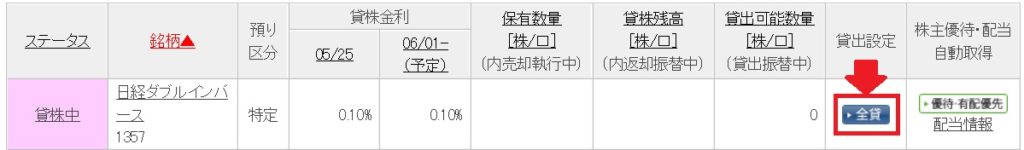

申し込みの際に設定した内容は、いつでも変更可能です。申込時と同じく、貸株のメニューから貸株中の一覧を選択すると、次のような画面となりますので、右端の「株主優待・配当自動取得」をクリックします。

設定変更の画面になりますので、3つのコースから好きなコースを選ぶことができます。

この他にも、同一銘柄の株式を多数保有している場合には、それらの株の単元株数単位で貸し出すかどうかを設定することもできます。貸株中の銘柄の「貸出設定」欄に表示されているボタンをクリックして設定します。

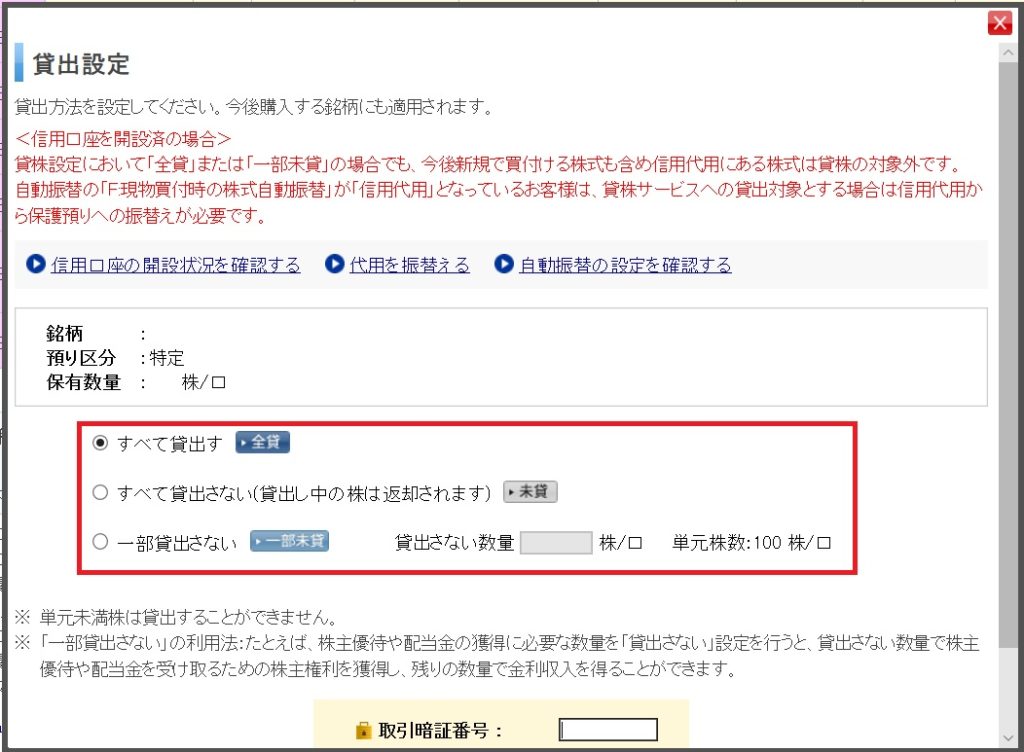

貸出設定の画面で、「全貸」「未貸」「一部未貸」の3つから貸出方法を選択することができます。

たとえば、200株を保有してれば、100株を貸し出し、100株を貸し出さないという設定にすることで、株主優待の長期保有特典を確保しつつ、金利収入も得ることもできます。

まとめ

貸株サービスは、当面売るつもりがない保有銘柄がある場合や、やむなく塩漬けしている銘柄がある場合に、せめて金利だけでも得たいという方には良いサービスだと思います。

ただ、金利も0.1%とそれほど高いわけではないなか、現金を預金して金利を得る場合と違って、株価の変動リスクがあることを考えると、貸株サービスの金利を目的として株式を購入するといった選択肢はお勧めしません。

貸株サービスのデメリットについては、あらかじめ配当や株主優待を受け取れるように設定しておくことで、解消することができますので、このような制度も上手く活用すれば、メリットを享受することができます。

コメント